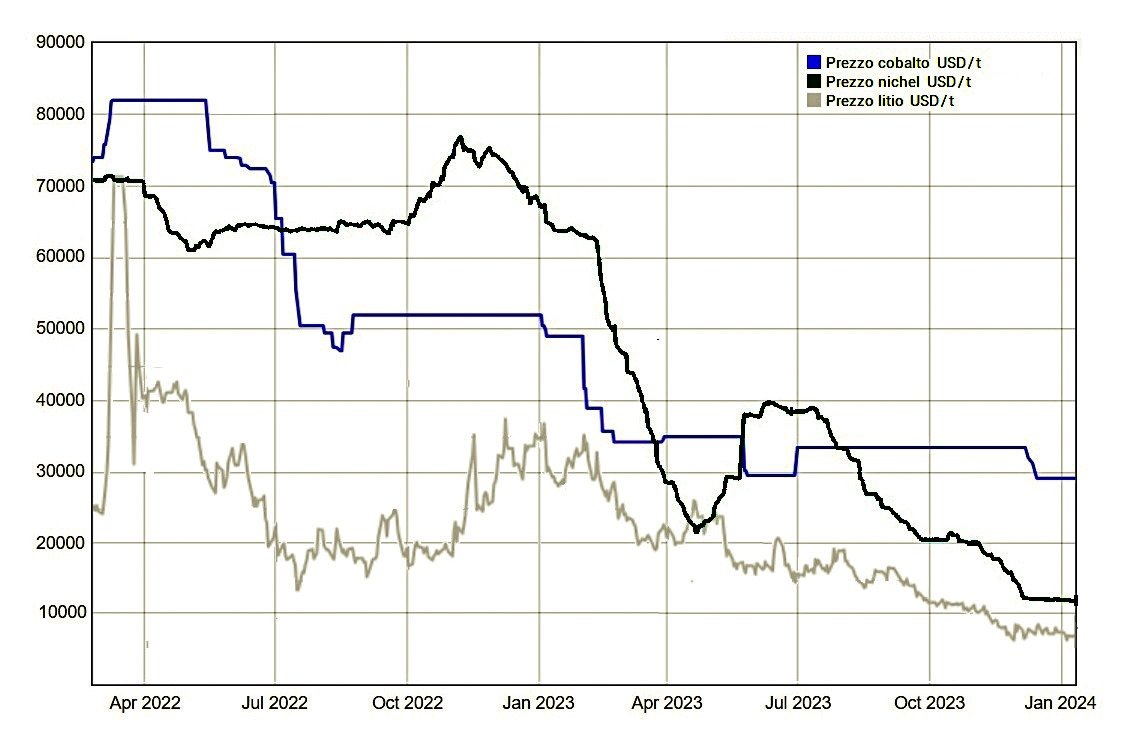

Il crollo dei prezzi dei metalli legati alle nuove tecnologie destinate a guidarci verso un pianeta a basse emissioni di carbonio potrebbe ritardare per un tempo indefinito le tempistiche della transizione energetica. Il litio per batterie in Cina è crollato di oltre l’80% rispetto al record di fine 2022, portando il prezzo medio del carbonato di litio da 84.500 a 18.600 dollari per tonnellata, mentre il mercato passava dalla corsa per accaparrarsi l’offerta futura (Auto elettrica: le case si preparino «a scavare» – Panorama) a una montagna di scorte in eccesso.

Greenbushes, la più grande miniera di litio dell’Australia, è considerata uno dei migliori asset a livello globale: quella con il più alto tenore e la più grande riserva al mondo. Ma il mese prossimo potrebbe ridurre la produzione a causa del crollo dei prezzi del metallo dovuto alle minori vendite cinesi di veicoli elettrici. Sebbene la miniera abbia i costi di produzione tra i più bassi a livello globale, i prezzi dello spodumene sono scesi al di sotto dei 1.000 dollari alla tonnellata per la prima volta dall’agosto 2021 e questo costringerà molte miniere a fermare la produzione. E se per Rio Tinto il boom di questo triennio dei prezzi del litio potrebbe volgere al termine, alcuni analisti ritengono che il crescente eccesso di offerta potrebbe perdurare fino al 2028.

Il cobalto ha perso due terzi del suo valore dal picco del 2022, con produttori come Glencore costretti a realizzare scorte del metallo in eccesso. All’inizio del 2023 l’offerta era in uno dei maggiori surplus di sempre: l’aumento della produzione, legato ad una serie di eventi, ha contribuito a determinare un crollo dei prezzi del 30% nel corso dell’anno. Gli eventi sono essenzialmente: l’avvio della produzione, nel secondo trimestre, dell’enorme miniera di Kisanfu di China Molybdenum (CMOC) che ha superato le previsioni aziendali di oltre il 20%, l’aumento della produzione di cobalto in Indonesia, dove nelle lateriti, da cui si estrae il nichel, è presente uno spesso strato di cobalto. Da ultimo il rimbalzo delle esportazioni dall’altra attività di CMOC in Congo, la miniera di Tenke-Fungurume, dove si è risolta l’annosa diatriba sulle royalties dovute a Gecamines (Che C’è Dietro il Blu Cobalto della Tua Auto Green | l’Astrolabio (amicidellaterra.it)) e quindi le 12.500 tonnellate di idrossido di cobalto, ferme nei magazzini, sono state immesse sul mercato.

La situazione del nichel rimane condizionata dall’Indonesia dove la produzione, in forte espansione, continua ad inondare il mercato di nuova offerta. La tecnologia utilizzata da Tsingshan Holding Group di utilizzare l’eccesso di offerta di nichel del settore dell’acciaio inossidabile per soddisfare la crescente domanda di quello della mobilità sostenibile (La “Mela” Cinese dell’Industria Mineraria | l’Astrolabio (amicidellaterra.it)) ha effettivamente realizzato un surplus nel mercato ma con la contraddizione di fondo: l’impronta carbonica del nichel prodotto con questa tecnologia contrasta, a dir poco, con gli sforzi ecologici dell’Occidente.

Per dare una spiegazione (parziale) di quanto sta accadendo dobbiamo fare un passo indietro, al 2020, quando BYD ha lanciato la tecnologia Blade che apriva la strada al peggior nemico delle batterie al nichel-cobalto: quelle al ferro fosfato. Nell’anno appena trascorso le batterie al litio ferro fosfato (LFP), che attualmente sono prodotte solo in Cina, hanno conquistato quasi un terzo del mercato globale. A sancire il futuro ruolo nel mercato di queste batterie è la scelta di Tesla di adottarle per la Model 3 prodotta nella sua fabbrica di Shanghai.

Per il binomio nichel-cobalto, in numeri, la perdita di domanda di traduce in rispettivamente in 375.000 tonnellate e 94.000 tonnellate: oltre il 10% della produzione globale del nichel e più del 50% di quella del cobalto. Queste le cifre nominali ma la realtà è un’altra cosa: i rendimenti del processo di conversione e produzione sono, nella migliore delle ipotesi, del 70% pertanto i metalli contenuti nelle batterie sono frazioni di ciò che è stato acquistato a monte.

L’altra parte della spiegazione risiede nella riduzione dei piani di espansione degli ultimi mesi di aziende come General Motors, Honda, LG Energy Solution nel settore dei veicoli elettrici, peraltro i maggiori utilizzatori di batterie con chimica al nichel-cobalto. Si consideri che in Germania, che i politici locali descrivono come “mercato leader globale” per i veicoli elettrici, la quota di mercato delle auto elettriche nelle nuove immatricolazioni è scesa al 18%. Per mantenere gli obbiettivi (irrealizzabili) al 2030 questa percentuale dovrebbe attestarsi attorno al 60%: oggi non raggiunge nemmeno un terzo della domanda prevista. A guardare i numeri la Germania sta diventando, più che un leader, un paese in via di sviluppo per la mobilità elettrica. Ma non siamo soli nella nostra miseria: negli Stati Uniti, le previsioni di mercato per le auto elettriche sono state massicciamente tagliate.

Quello che sta accadendo avrà forti ripercussioni nell’industria mineraria, proprio nell’unico settore, quello dei “metalli per batterie”, che aveva visto una crescita significativa sia in termini di prospezioni che di investimenti. La costruzione di nuove miniere richiede normalmente decenni e i progetti in stallo possono spesso essere difficili da riavviare: la crescente enfasi da parte dei governi sulla garanzia dell’accesso futuro ai minerali critici è quantomeno fuori luogo. Non c’è nulla di magico nei mercati delle materie prime dei veicoli elettrici: quando i loro prezzi crollano, i progetti e l’offerta vengono tagliati, proprio come qualsiasi altro mercato e gli investitori si fermano ad attendere che avvenga un riequilibrio tra domanda ed offerta prima di contrarre nuove esposizioni.

Naturalmente resta da chiedersi fino a che punto l’eccesso di offerta che ha invaso il mercato sia stata favorita dai produttori cinesi che possono produrre materiali a prezzi inferiori, non dovendo rispettare i requisiti economico-finanziari dei progetti occidentali, e godono del sostegno di un governo che usa il dominio nella produzione di questi metalli come leva geopolitica. Alcuni anni fa Ivan Glasenberg, mentre Glencore si apprestava a vendere la maggior parte della sua futura produzione di cobalto ai cinesi di GEM Co., profetizzò: “I cinesi controlleranno il cobalto. Non venderanno batterie al mondo, molto probabilmente produrranno batterie in Cina e venderanno veicoli elettrici al mondo.“

Quello che ci attende è un potenziale circolo vizioso in un anno che, secondo la World Bank, avrà il peggior Pil globale da 30 anni ed i prezzi medi, ben sopra le medie storiche, ed i tassi, ancora elevati, incideranno fortemente sul sistema produttivo. In Europa il calo della domanda energetica è figlio, più che della maggiore efficienza energetica e del meteo favorevole, di un sensibile rallentamento di ampi settori dell’economia. Il rallentamento delle economie potrebbe non consentire di raccogliere quei frutti, la ripresa economica, che la discesa dei prezzi dell’energia consentirebbe.

Se la tradizionale retorica green, invece di continuare a diffondere esultanza per i nuovi record dell’offerta rinnovabile, peraltro perfettamente inutili, non sceglierà di diventare adulta e consapevole rischia di diventare il bersaglio ideale del disagio e dell’insofferenza dei cittadini.