Obbligazioni e risparmiatori beffati, le responsabilità di Consob e Bankitalia

Leggere il prospetto di uno dei titoli di Banca Marche, Etruria, CariChieti e CariFe rende chiaro che c'è stata mancata sorveglianza. Ma chi doveva farlo?

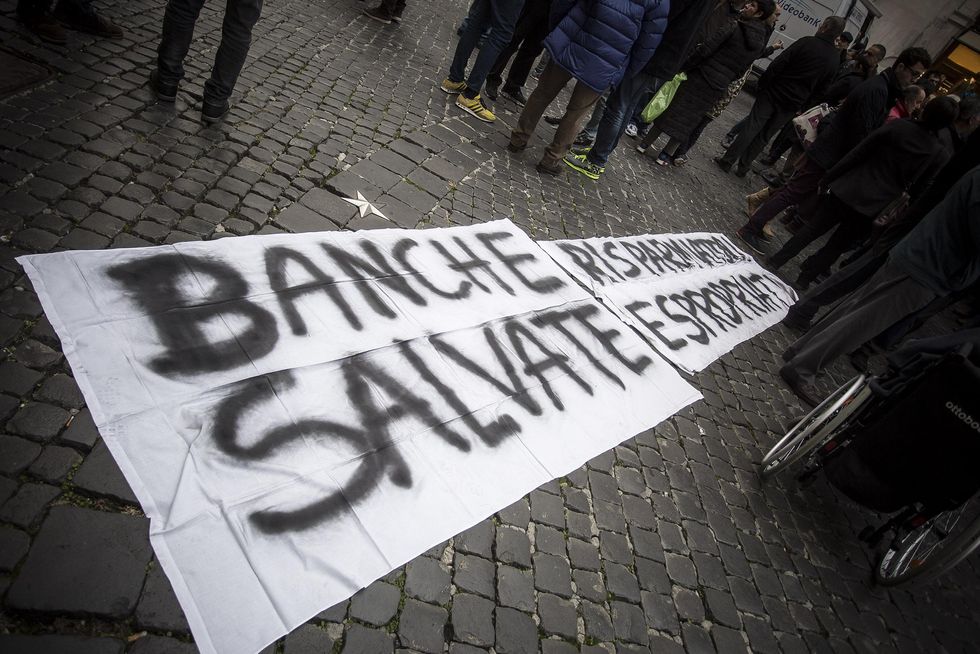

“Prodotti inadatti ai risparmiatori”. Così Jonathan Hill, commissario europeo ai servizi finanziari, ha bollato le obbligazioni vendute a man bassa ai clienti dalle 4 banche locali finite nel crack. Si tratta, per chi non lo sapesse ancora, di Banca Marche, Banca Etruria, CariChieti e Carife i cui bond subordinati si sono trasformati all'improvviso in carta straccia, mettendo sul lastrico migliaia di clienti (pare almeno 20mila piccoli investitori) che vi avevano destinato quasi tutti i soldi messi da parte con i sacrifici di una vita.

Obbligazioni subordinate: cosa sono e cosa può fare chi le ha

Con le sue dichiarazioni, Hill ha di fatto chiamato in causa le autorità di vigilanza italiane, cioè laBanca d'Italia e la Consob, che avrebbero dovuto evitare il danno causato ai risparmiatori dai titoli emessi dai 4 istituti. La difesa di Bankitalia è stata affidata al suo direttore generale, Salvatore Rossi. Intervistato dal Corriere della Sera, Rossi ha detto infatti che, già in tempi non sospetti, il governatore di Bankitalia Ignazio Visco aveva chiesto di vietare al vendita di obbligazioni subordinate allo sportello, in modo che non finissero così nelle tasche dei piccoli risparmiatori. Alla fine, però, in tasca ai piccoli risparmiatori queste obbligazioni ci sono finite lo stesso perché, a sentire Rossi, la Banca d'Italia non può fare più di tanto: non può vietare la vendita di questo quel prodotto e non ha i poteri o i mezzi della magistratura o di un organo di polizia che può andare controllare ciò che avviene in ogni singola filiale. Senza dimenticare, poi, che il controllo sulla sollecitazione del pubblico risparmio spetta a un' altra autorità, chiamata in causa dal direttore generale di Bankitalia nell'intervista al Corriere, senza essere nominata esplicitamente.

Banche in crisi, come evitare i prodotti rischiosi

Questa autorità, per chi non l'avesse capito, è la Consob, la commissione nazionale sulla società e la borsa. Il suo presidente, Giuseppe Vegas, già qualche giorno fa si è espresso chiaramente sui casi delle obbligazioni subordinate. In tutte le emissioni di titoli di questo tipo, ha detto in sostanza il presidente della Consob, esiste da dieci anni l'obbligo di avvisare i risparmiatori che si tratta di strumenti finanziari rischiosi. Chi li ha acquistati dalle 4 banche, dunque, per Vegas è stato adeguatamente informato su cosa comprava. In che modo? Per capirlo, siamo andati a a spulciare i documenti informativi che hanno accompagnato l'emissione di alcuni bond subordinati, da parte degli istituti finiti nei guai.

Banche in crisi: cosa rischiano (davvero) i clienti

Nel caso di Banca Etruria, per esempio, nell'autunno 2013 c'è stata l'emissione di un prestito obbligazionario subordinato del valore complessivo di 50 milioni di euro, con durata decennale e un tasso appetitoso, ma non stratosferico: 5% lordo annuo (4% al netto delle imposte, secondo la tassazione di allora), qualcosina in più del 3,8% offerto a quel tempo dai titoli di stato di eguale scadenza. Le obbligazioni erano adatte a tutte le tasche, avendo ciascuna un valore nominale di 1.000 euro. Siamo sicuri che chi le ha comprate poteva rendersi conto facilmente che si trattava di bond da cardiopalma? Vediamo cosa c'è scritto nel prospetto informativo dei titoli, riguardo ai rischi derivanti dalla natura di obbligazioni subordinate.

Le Obbligazioni Subordinate Lower Tier II sono “Passività Subordinate”, di conseguenza in caso di liquidazione o sottoposizione a procedure concorsuali dell’Emittente, tali Obbligazioni saranno rimborsate, per capitale ed interessi, solo dopo che saranno stati integralmente estinti tutti i debiti non subordinati dell’Emittente e, in ogni caso, dopo i “prestiti subordinati di terzo livello”, ma prima degli “strumenti ibridi di patrimonializzazione” così come definiti nelle vigenti Istruzioni di Vigilanza per le Banche e delle Nuove Disposizioni di Vigilanza Prudenziale per le Banche.

Ecco allora che sorge spontaneo un altro interrogativo: basta questa semplice avvertenza, scritta peraltro in un linguaggio molto burocratico, a mettere in guardia un piccolo risparmiatore medio, che mastica poco di finanza? Sicuramente no. E allora perché, viene da chiedersi ancora, un'obbligazione di questo tipo era sottoscrivibile agli sportelli della banca anche versando piccole cifre, pari ad appena mille euro? Un taglio minimo così contenuto sembra fatto apposta (e di solito lo è) per piazzare i titoli nelle tasche di più gente possibile, cioè del vecchio parco buoi che prende per oro colato tutto quanto viene proposto allo sportello, quasi sempre sotto le false sembianze di prodotto finanziario ipersicuro. Per questo, resta senza risposta un ultimo interrogativo: se la Consob e Bankitalia non hanno potuto fare di più di quel che han fatto, chi deve evitare che nelle agenzie bancarie, dalle Alpi alla Sicilia, i piccoli risparmiatori continuino a prendere dei gran bidoni?