Da anni, esistono diversi studi statistici che evidenziano come il fenomeno del cosiddetto “credit crunch”, ossia la restrizione creditizia, abbia colpito in Italia soprattutto le piccole e le micro imprese.

I dati pubblicati dai vari studi di ISTAT, ABI e Banca d’Italia lo dimostrano. Ecco le mie conclusioni a riguardo.

1- Le chiacchiere da bar

La spiegazione finora data a questo fenomeno italiano da alcuni giornali italiani è stata di costume, di pettegolezzo, di gossip e di giornalismo moralistico. Quasi ogni mese, praticamente da anni, leggiamo solo storie di banca e finanza deviata, di connivenza tra sistema politico e banche, di indebita ingerenza nella gestione di alcuni grandi imprenditori, di consigli di amministrazione di banca vicini a mondi di grande impresa.

Come sempre, chi è abituato a una lettura superficiale dei fenomeni, con la mentalità tipica del mondo social, ne trae affrettate conclusioni “da bar”: quindi, le grandi imprese danno soldi dalle banche perché sarebbero “tutti in combutta.”

2- Il metodo scientifico

Ora, qualsiasi imprenditore o professionista serio, dotato di una minima conoscenza del calcolo della probabilità, sa che non si possono spiegare fenomeni che riguardano miliardi di euro e un’intera nazione con pochi casi isolati di malaffare.

Mi rivolgo quindi a tutti i lettori interessati a una diversa, rigorosa e scientifica ricerca della verità.

Per la prima volta, pubblico dei dati – rielaborati dal Centro Studi Win the Bank – che fanno luce su questo fenomeno, fornendo una risposta diversa, documentata e circostanziata; per certi aspetti sorprendente.

Da anni scrivo che le banche erogano il credito, essenzialmente, sulla base di due parametri, che possiamo in estrema sintesi e per brevità di analisi definire redditività e patrimonialità. Le garanzie sono diventate – e diventeranno in futuro sempre più – un collaterale, cioè un accessorio del contratto, del tutto secondario rispetto all’erogazione del credito.

3- La conoscenza delle regole

Occorre aggiungere che le due variabili di reddito e patrimonio sono antitetiche; vale a dire che una maggiore redditività consente – ceteris paribus – una inferiore patrimonialità, e viceversa.

Veniamo ora a capire cosa sia successo nel mercato delle medie e grandi imprese dopo quella che tutti chiamano “crisi” (e che invece io sostengo sia un cambiamento deliberato e pianificato di sistema economico). Sta di fatto che le imprese italiane, a causa di variabili esogene internazionali connesse al diverso modello economico, abbiano perso redditività.

Ma – questo è il punto nodale per capire! – come hanno reagito le medie e grandi imprese?

4- La ricerca

Sulla base di uno studio condotto dal Centro Studi Mediobanca su un campione di 2060 grandi e medie imprese italiane, sono stati analizzati i dati di bilancio di queste dal 2006 al 2015 per evidenziare un comportamento importante tenuto dalle stesse.

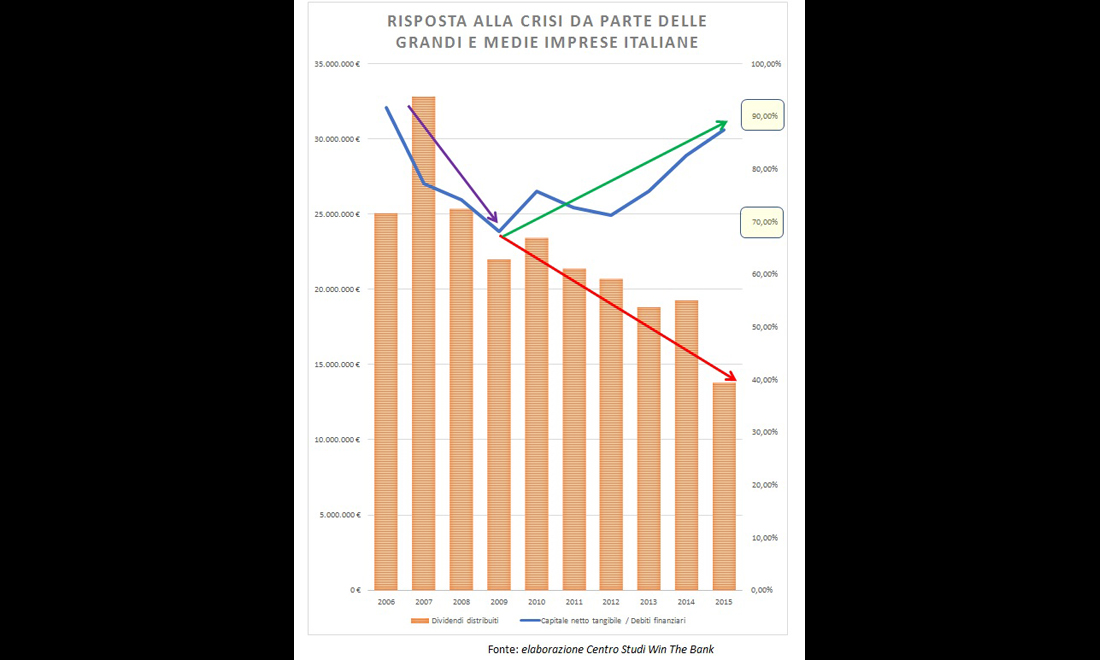

Viene proposto un grafico che mette in luce due indicatori importanti ed il loro andamento dal 2006 al 2015: l’uno (in arancione) è dato dallo stock di dividendi distribuiti (espressi in migliaia di euro); l’altro (la linea bli) dal rapporto tra capitale netto tangibile e debiti finanziari (espresso in %).

5- L’esito dell’indagine

Il grafico mostra 3 curve:

- La curva viola della “crisi”

- La curva verde della “patrimonialità”

- La curva rossa della “redditività”

In una prima fase, dal 2007 al 2009, crollano sia redditività, sia patrimonialità (curva viola).

Tuttavia, come hanno reagito le medie e grandi imprese italiane?

Si può notare come dal 2009 le curve divergano! Le imprese del campione hanno ridotto in modo sensibile i dividendi pagati agli azionisti (curva rossa), segno di una maggiore capitalizzazione degli utili per rafforzare l’azienda dal punto di vista patrimoniale.

Il secondo indicatore chiave esprime quanta parte dei debiti finanziari siano coperti da capitale netto tangibile, ossia capitale di rischio (semplificando il concetto). Un aumento di tale indicatore, come effettivamente avviene (curva verde), indica una diminuzione dei debiti finanziari (debiti verso le banche ed obbligazioni ad esempio) ed una maggiore presenza di capitale di rischio, ad evidenza di una maggiore solidità patrimoniale.

Le imprese hanno cercato di ridurre l’esposizione verso le banche ed aumentare il capitale netto, con un rapporto che infatti raggiunge valori superiori al 90%, come non avveniva dal 2006.

6- L’interpretazione dei dati

Quindi, possiamo affermare, con il metodo rigoroso della ricerca e non della chiacchiera da bar, che sia successo in Italia un fenomeno importante e poco noto: al perdere di redditività le medie e grandi imprese hanno ridotto la remunerazione dei soci per alzare la patrimonialità (anche con ulteriori apporti di capitale) da una media del 70% a una media di circa il 90%.

Ciò significa che oggi il rapporto tra patrimonio netto tangibile (al netto degli immobilizzi immateriali) e il debito finanziario (bancario) delle medie e grandi imprese è circa il 90%.

Per essere ancora più chiari, vuol dire che ogni euro di denaro bancario, ci sono nelle medie e grandi imprese italiane circa novanta centesimi di denaro proprio.

Ecco la spiegazione della differenza – apparentemente incomprensibile – di trattamento!

Se il campione fosse stato fatto sulle piccole e micro imprese italiane – che ricordo essere il 99% del mercato – allora scopriremmo dati ben diversi.

Molti liberi professionisti o imprenditori lettori potranno pensare alle proprie imprese, e convenire che non di rado nelle micro e piccole imprese il rapporto si aggira attorno al 10% (e non al 90%).

Per essere ancora più chiari, vuol dire che in quelle micro e piccole imprese ogni euro di denaro bancario ci sono solo dieci centesimi di capitale proprio.

Una regola nota della finanza vuole che sia meno rischioso investire dove ci sia già altro capitale di rischio e questa – con buona pace degli amanti dei social, di facebook e dei moderni bianchini al bar – è la dimostrazione principale del fenomeno dell’asimmetria nella concessione di credito.

7- Conclusione

Quindi intendo affermare – si chiederà il lettore – che le piccole e micro imprese non possano o debbano meritare credito?

Al contrario.

Dico solo che i piccoli imprenditori – non diversamente da quello che hanno fatto le grandi imprese – devono studiare questa materia in modo rigoroso, comprendendo come sia possibile accedere solo attraverso la padronanza di tre fattori; Cultura, Comportamento e Competenza.

Per maggiori informazioni, consulta: www.winthebank.com