[post pubblicato il 31 agosto 2018 e aggiornato l’11 ottobre 2018]

Paese avvisato mezzo salvato. L’ultima nota, che ha fatto drizzare le antenne ai piani alti del dipartimento del Tesoro, è quella di Fitch del 10 ottobre. Poche righe che suonano come un ammonimento, a una decina di giorni dalla pubblicazione degli aggiornamenti del Def, la nota che contiene gli impegni sul deficit e il debito pubblico per il 2019 e per i due anni successivi.

Un’altra voce internazionale, insomma, si unisce al coro di Bruxelles e Fmi: la manovra finanziaria così com’è non va. “I dettagli della politica di bilancio – si legge nella nota – e la messa in pratica rimangono un elemento chiave della nostra valutazione sul rating sovrano”. Fitch è stata la prima a pubblicare, venerdì 31 agosto, la revisione del suo giudizio sull’affidabilità dell’Italia come debitore, mantenendo la tripla B, due gradini sopra il livello speculativo, mentre l’outlook è passato da stabile a negativo.

La prossima revisione è in programma entro il primo trimestre 2019. Il 26 ottobre, invece, tocca a S&P e il 31 ottobre a Moody’s. Cosa c’è da temere per il nostro debito pubblico?

Atene sempre più vicina

Anche se non lo dice apertamente, il ministro dell’Economia Tria sta cercando di allontanare lo spettro del “fallen angel” (angelo caduto): così i trader chiamano le obbligazioni emesse da società o paesi che a causa del deterioramento delle condizioni finanziarie passano dal segmento dei più affidabili a quello degli emittenti che piazzano sul mercato titoli “spazzatura” e che, quindi, hanno maggiori difficoltà a rifinanziarsi sui mercati.

Il monito di Fitch

“Molte delle paure che si profilavano con la crescita dei partiti populisti sono state confermate” scriveva Fitch nel rapporto pubblicato a fine estate, ricordando che con M5S e Lega al governo è aumentata la possibilità che si perdano di vista gli obiettivi di finanza pubblica e la prospettiva di riforme strutturali. Ora vede “rischi considerevoli” per i target della manovra, specie dopo il 2019: l’esecutivo ha indicato come obiettivo un rapporto deficit/Pil al 2,1 per cento nel 2020, mentre l’agenzia di rating stima un rapporto per lo stesso anno del 2,6 per cento.

Moody’s pronta a bocciare

Ancora più severa è Moody’s: a fine maggio, quando si profilava un esecutivo giallo-verde, ha annunciato di aver messo il paese sotto osservazione in vista di un taglio del rating. Avrebbe dovuto esprimersi il 7 settembre, ma il 20 agosto ha deciso di rinviare la pubblicazione a fine ottobre, dopo la pubblicazione della struttura della legge di stabilità. La bocciatura è data quasi per scontata e la domanda è: abbasserà il giudizio di un gradino, mantenendo quindi il nostro paese ancora nell’area investment grade, o di due gradini, facendoci precipitare nell’universo spazzatura? Secondo Klaus Regling, il responsabile del fondo salva Stati europeo (Esm), non c’è nell’immediato un pericolo che l’Italia perda accesso ai mercati: il suo rating non scenderà sotto l’investment grade.

Con la doppia B vendite in massa

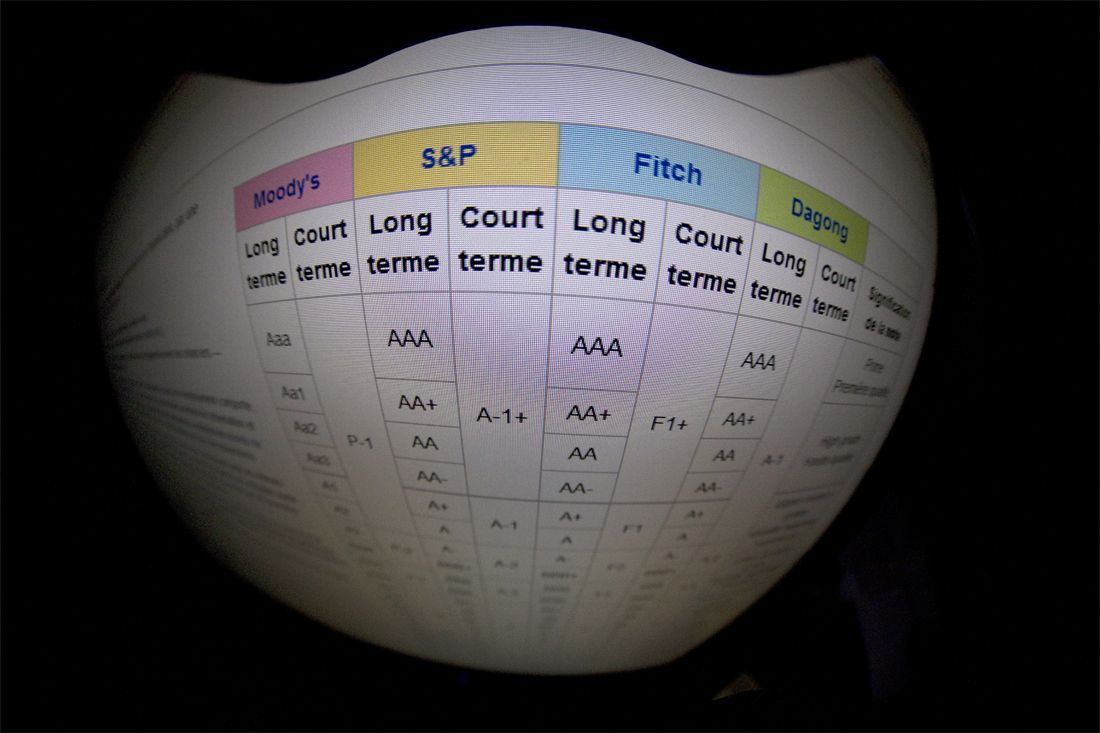

Il nostro “voto” oggi è tripla B (Fitch e S&P) e Baa (Moody’s), che corrisponde a tre B. La cinese Dagong ci ha affibbiato una tripla B col segno meno: un gradino sotto si è considerati “junk bond”, appunto mondezza finanziaria. Dalla tripla A alla tripla B troviamo infatti le obbligazioni dette “investment grade”, i cui emittenti sono considerati in grado di rimborsare gli investitori a scadenza. Tutti i paesi avanzati e alcuni paesi emergenti (Arabia Saudita, Cina, India e Russia) hanno giudizi compresi in questa fascia. I titoli italiani (che rendono oltre il 3 per cento) oggi “scottano”: sono nella parte più bassa del segmento investment grade, anche se la decisione di tenerli o venderli a questi livelli di rating è a discrezione dell’investitore.

La doppia B, invece, ci porterebbe a un’automatica esclusione da parte di molti fondi pensione e fondi comuni: sarebbero costretti a vendere i titoli italiani in portafoglio e a non ricomprarli perché non rientrerebbero nelle loro politiche di investimento (sarebbero troppo rischiosi per i loro clienti). Inoltre, banche e assicurazioni europee – e anche italiane – potrebbero scaricarli per non subire perdite eccessive in bilancio, mentre la Bce dovrebbe rivedere le proprie regole perché a oggi non può comprare titoli spazzatura, ma solo titoli investment grade.

E si finisce coi paesi in via di sviluppo

Il muro contro muro tra Roma e Bruxelles, insomma, rischierebbe sul serio di trascinare il nostro paese nella “discarica” dei bond governativi, una zona battuta soprattutto da fondi speculativi e che comprende molti paesi emergenti e di frontiera, un modo politicamente corretto per indicare quelli che una volta venivano definiti paesi in via di sviluppo e dell’ex blocco comunista. Qui troviamo oggi anche la Grecia, uno dei due paesi dell’Eurozona giunto a un passo dal crac (l’altro è Cipro). Oggi Nicosia ha una doppia B, mentre Atene di B ne ha una sola, al livello dell’Argentina.